В Российской Федерации почти все доходы должны облагаться специальным налогом. Это относится к деятельности физических и юридических лиц, резидентов и нерезидентов страны, получающих доход официальным образом, к трудовой деятельности и любой другой, приносящей активный и пассивный доход.

Поэтому депозитные договора, по которым начисляются проценты годовых ставок и капитал, также должны облагаться подоходным налогом. Но не все вклады налогооблагаемы, о чем можно прочитать в специальной разделе .

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Поэтому, чтобы избежать возможных неприятностей со стороны налоговых служб, их санкций и штрафов, необходимо заранее узнать подробнее о налогообложении пассивного дохода в виде капитализации процентирования вкладов в России.

Очень важно узнать подробнее о том, что именно подлежит налогообложению, как правильно рассчитывается такой налог, и какие ставки предусмотрены для этих целей Центробанком.

Облагается ли

Депозитные программы банков позволяют сразу решить несколько задач – надежная сохранность свободных денежных средств вкладчика, являющихся его собственностью, страхование этой собственности и получение прибыли с суммы, размещенной на счете вклада в виде начисленных процентов.

Именно с приумножающих сумму вклада процентов и берется часть в уплату налога на прибыль, которая перечисляется в государственный бюджет.

При этом депозитами могут быть следующие виды ценного имущества вкладчика:

- деньги в разных валютах, а не только в отечественных денежных знаках;

- особые бумаги – акции и прочее;

- цветной металл – сейчас в ходу золото, серебро, платина.

По вкладам обычно начисляются довольно неплохие проценты, чтобы клиент мог получать хороший прибыток. Налог на прибыль с вклада – это процент налога, который берется с суммы, не являющейся первоначальной собственностью вкладчика, начисляемой на его счет в виде ставок капитала.

Такая сумма, с которой изымается налог, не должна быть меньше установленного лимита. При этом также обязательно учитывается, является ли депозит пополняемым, или нет.

Потому что от этого зависит увеличение суммы, на которую начисляется процент, а следом и увеличение доходности счета.

Весь процесс налогообложения депозитов выполняется в порядке и на основании, определенных законодательных актов.

Функции статей законов в области изыскания налогов с депозитной прибыли лучше всего рассмотреть в специальной таблице.

Статьи законов по налогам на прибыль с депозитных счетов:

|

Название закона |

Номер статьи закона |

Пояснение в отношении налогообложения по вкладам |

| Налоговое законодательство – Налоговый Кодекс России | Определение налоговой базы. | |

| Размер налога и обязанность его платить определяются строго из превышения процентов годовых по депозиту над ставкой рефинансирования (ключевой ставкой), выставленной Центробанком России. | ||

| Установлены размеры налогов для резидентов и нерезидентов России. | ||

| Перечислены виды доходов, которые не могут подлежать налогообложению в виде исключения. В данном случае интересен будет п.65 ст.217 НК РФ, где речь идет о том, что компенсационные выплаты вкладчикам не облагаются налогами на прибыль. |

Основным законодательным актом в деле по налогообложению депозитов является ст.214.2 Налогового Кодекса Российской Федерации.

Этот норматив устанавливает, что налоговой базой является сумма дохода, которая по процентным показателям превысила на определенное количество порядком процент рефинансирования, принимаемый от ЦБ.

Другими словами, налог надо платить не со всей суммы доходности, а только с ее части, которая является превышением установленного порогового значения.

И только для депозитов, сделанных в драгоценных металлах, налог будет исчисляться от всей суммы доходности, а не ее разницы между ставкой банка и ставкой Центробанка.

Обратите внимание! С 2019 года понятие «ставка рефинансирования от ЦБ РФ» в официальных банковских документах упразднена.

Вместо этого термина теперь используется – «ключевая ставка», устанавливаемая российским Центробанком, которая является весьма динамичным показателем, меняющимся из года в год.

В данном материале определение «ставка рефинансирования» используется для удобства понимания, о чем идет речь в содержании материала.

Какие виды вкладов облагаются

В России налоги на доход с граждан, квалифицируемых как – «физические лица», изымаются только с конкретного размера доходной суммы, которую физическое лицо может получить. Это говорит о том, что не все виды вкладов подпадают под процедуру налогообложения.

И что наиболее пристального внимания со стороны вкладчиков достойны те счета, на которых имеются довольно крупные суммы, на которые начисляют довольно приличные доходные выплаты со стороны банка.

Поэтому рассмотрим виды вкладов, подлежащих процедуре налогового обязательного платежа в госбюджет из доходов, полученных с депозитариев.

Виды вкладов, облагаемых налогом на прибыль:

Таким образом, на обязательность налогообложения не повлияют сроки размещения вклада, функции его автопролонгации, а иногда даже и частичное снятие или пополнение, в зависимости от объемов дополнительных сумм или сумм, послуживших в расходных операциях.

На обложение подоходным налогом влияет очень сильно:

- размер суммы, расположенной на счете;

- ставка, установленная банком в виде годовых процентов по счету;

- ставка рефинансирования, установленная Центробанком.

Доходом считается именно сумма в денежном виде, которая приумножает размер вклада начисленными процентами, в свою очередь, проценты начисляются на объем денежной массы, расположенной на счете.

Поэтому важны эти оба параметра сразу – объем денег на депозитном счете и величина ставок годовых.

Рефинансирующая ставка по данным ЦБ РФ может изменяться с каждым годом, в большую или меньшую степень – все будет зависеть от этого финансового правительственного института.

Так за последние 5 лет самой высокой такой ставкой были показатели по 2019 году, тогда как на 2019 год они изменились в сторону уменьшения.

Плохо это или хорошо – нужно отслеживать на практике при расчетах размера налога на прибыль, который всецело зависит от данной ставки.

Обратите внимание! Ставка ключевая от ЦБ РФ на 2019 год составляет 9,75%. Если к ней прибавить 5% преувеличения по рублевому счету, получится – 14,75%.

Именно такой должна быть ставка по вкладу (депозиту), чтобы банк начинал уже перечислять с его доходности налог на прибыль в налоговые структуры.

Но на практике можно обнаружить, что таких ставок банки попросту не устанавливают для депозитов как для юридических лиц.

Максимум можно найти 11% или 11,5% доходного тарифа по вкладу. Так и физических. Получается, что в большинстве случаев депозиты в России не облагаются налогом.

Сколько составляет ставка

Ставка налогообложения для счетов, на которых размещены не деньги, а драгоценные металлы, будет равна 13% от всей суммы дохода.

В этом случае налог берется от всего размера доходности, полученной по депозиту, а не только его превышающей ставку рефинансирования части, как это делается в отношении депозитов в денежной массе.

На основании ст.224 НК РФ ставки непосредственно самого налога на депозит составляют:

Проценты берутся строго от материальной выгоды, в параметры которой входит также и понятие депозита или вклада.

При этом резидентом считается тот человек, который официально и с пропиской проживает на территории страны подряд все 183 дня в году.

Соответственно, нерезидентами являются граждане, которые в течение 183 дней в календарном годе выезжали за границу, не имели официального оформления своего нахождения в России, а только лишь гражданский паспорт своей страны.

Как рассчитать

На начало 2019 года рефинансирующая ставка ключевая составляет 9,75% годовых показателей, тогда как еще в 2019 году эта величина была немного большей – на период с 01.01.16г. – 11%, с 14.06.16г. – 10,5% и с 19.09.16 г. – 10%.

Сегодня действует ставка – 9,75%, именно она и служит базой для расчетов налога на прибыль с депозитных счетов.

Непосредственно расчетами налогов по доходам от вкладов в каждом отдельном случае занимается специальный финансовый отдел того или иного банка.

В России банковские учреждения не практикуют выставление слишком больших ставок для капитализации и доходности вкладов.

Максимальные показатели, которые составили статисты и аналитики составляют от 11% до 11,5% на март 2019 года.

А для того, чтобы начинать изымать с дохода по депозиту налог, необходимо, чтобы проценты по вкладам были хотя бы в пределах 14,75% по рублевому счету, чего уж никак рынок банковских вкладов не допустит.

Вывод напрашивается сам собой – в большинстве случаев по рублевым счетам налог на депозит попросту не требуется платить.

Такое только возможно лишь в том случае, когда на проценты по депозиту банк предлагает еще и проценты капитализации, которые в сумме дают номинальную ставку, которая может приблизиться к пороговому значению для уплаты налогов.

Платить такой налог должен клиент со своего дохода, полученного по вкладу, однако на практике за него в автоматическом режиме сделает это сам банк. Размер налога, подлежащего к перечислению в госбюджет, рассчитывает сам банк.

Все отчеты по таким вычислениям могут быть вкладчиком затребованы для изучения и проверки в любое время – банк свободно предоставляет собственнику денежных средств депозита такую информацию.

Процедура перечисления сумм налога в структуру налоговой инстанции по месту нахождения банка тоже проводится само финансовой организацией, а не ее клиентом.

В исключительных обстоятельствах возможен возврат суммы налога, его перерасчет по другим размерам ставок и другие исключения.

Какой налог с депозита юридического лица

Не только граждане России, но также и все предприятия, компании и фирмы, зарегистрированные в Госреестре в качестве юридических лиц, обязаны платить налог на прибыль с доходов, полученных по вкладам.

Для организаций тоже определен порядок, что нужно платить налог с прибыли, полученной от депозита, только с его части, а не всего дохода.

В отношении этой группы вкладчиков действуют такие же правила, когда платить налоги с депозитов, а когда нет, как и в случаях с вкладами физических лиц:

- если по рублевым счетам ставка доходности превысила 5% рефинансирующей Центробанковской ставки;

- если по валютным счетам (доллары США и Евро) ставка доходности стала большей 9% рефинансирующей ставки Банка России.

Размер самого налога для юридических лиц определен в процент не менее 35 порядков (35%), если вкладчиком является резидент РФ, зарегистрированный в ЕГРЮЛ. Но если вкладчик – не резидент страны, тогда для него размер налога составит на 5 порядков меньше – 30%.

Здесь тоже действуют такие же правила, как и в случае определения резидентства в отношении граждан России или неграждан.

Предприятие обязательно должно быть зарегистрировано на территории страны и должно вести свою лицензионную деятельность в течение периода, не менее 183 дней подряд.

Если же за это время деятельность была приостановлена, осуществлялся перевод компании из России в другую страну, тогда такое юридическое лицо будет считаться уже нерезидентом.

В банках Российской Федерации на сегодня нет ставок по депозитам, которые бы превышали ключевую ставку Центробанка настолько, чтобы нужно было платить налог с таких счетов.

Это легко увидеть даже в самом тексте договора по тому или иному вкладу, где обозначены ставки по рублевому или валютному счету вклада. Поэтому частых случаев по уплатам налогов с доходности депозитов в госбюджет через налоговую – нет.

Видео: Депозиты: доходность и ставка налога

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Вне зависимости от того, коммерческая компания или нет, вклады становятся источником дополнительной прибыли. Каждая банковская организация в России разрабатывает специальные предложения для открытия юридическими лицами депозитных счетов.

Финансовые учреждения выстраивают взаимовыгодные отношения с другими организациями путем предоставления доступных условий по финансовым вложениям.

Виды накопительных счетов

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Это быстро и БЕСПЛАТНО !

Банковские учреждения разработали различные варианты депозитных программ для юридических лиц:

| Открытый вклад | Финансовые средства переводятся на депозитный счет, с которого компания впоследствии получает проценты.

Существует 3 разновидности подобного вклада:

|

| Закрытый вклад | Банковская организация получает на сбережение запечатанную тару с пломбой. |

| Сейфовый депозит | Компания имеет возможность поместить ценные вещи на хранение в сейф банка. |

При открытии любого вклада организация обязана сообщить об этом в налоговые учреждения. В противном случае могут быть применены санкции – от штрафа до уголовной ответственности.

Понятия налогообложения депозитов юридических лиц

Российское законодательство устанавливает, что на доход от вкладов может взиматься налог. Это происходит, если проценты по депозиту устанавливаются выше, чем ставка рефинансирования.

Ее необходимо повысить на 10 пунктов при условии открытия депозитного счета с 15 декабря 2019 года по 31 декабря 2019 года, либо на 5 пунктов, если время размещения вклада выпало на 2019 год.

Ставка Центробанка на текущий момент составляет 8,25% . При добавлении 10% выходит 18,25% .

Вывод таков: если ставка по вкладу выше полученной величины, то доход будет облагаться налогом. Если значение ниже, то налог не взимается. Он рассчитывается из расхождений в процентах.

Соответственно, при процентной ставке 19,5% необходимо будет уплатить за расхождение 1,25% .

Взыскание налога проходит в автоматическом режиме и не требует оформления дополнительной документации

Вид уплаты налогов предприятием

На предприятия накладываются обязательства по уплате ряда налогов. Их перечень зависит, в том числе, и от выбранной организацией системы взыскания налогов.

Общая система налогообложения

Для предприятий, работающих на основе общей системы налогообложения (ОСНО) при взимании налогов, финансы, отправленные на счет депозита или внесенные финансовым учреждением, не относятся к активам этого предприятия. Эта информация содержится в ст. 270 п. 12 и с. 251 п.1 пп.10 НК РФ.

С вкладчика не взимаются налоги, при условии, что:

- деньги вносятся на счет вкладчика;

- финансы перечисляются на счет вклада банковскими учреждениями;

- доход перечисляется на счет вклада.

По выручка по депозитному счету причисляется к внереализованной прибыли.

Если налоги вычисляются на основе документации, в которой время действия захватывает более одного отчетного отрезка, доход считается полученным и суммируется с общим доходом на конец месяца определенного периода отчетности. Здесь же учитывается день завершения договора или его досрочное прекращение.

Налогообложение процентов по депозитам юридических лиц производится по ведомости по передвижению финансов на счете компании.

УСН

Налогообложение у предприятий, поддерживающих упрощенную систему налогообложения (УСН), образуется в зависимости от дохода, полученного от сбыта продукции, и внереализованной прибыли. Это устанавливается и ст. 250 НК РФ. Поступления с вкладов причисляется к внереализованной прибыли.

Важно учитывать, что с денежной суммы (размер вклада), которая перечисляется организации, не взимаются налоги, так как она не считается прибылью от реализации продукции.

При поступлении процентов на счет вкладчика с них не взыскиваются налоги, так как предприятие не может их использовать. Взимание налогов возможно только с той даты, когда деньги переходят на расчетный счет предприятия.

Если договор с банком расторгается преждевременно, то процент по вкладу уменьшается. Компания не терпит особых неудобств, так как данный доход признается на день фактического поступления финансов на счет.

В отдельных ситуациях другие компании могут перечислить финансы на счет вклада предприятия в качестве оплаты за предоставленные услуги. Это уже считается прибылью, и налог будет взыскан.

ЕНВД

При функционировании предприятия на основе единого налога на вмененный доход (ЕНВД) и оформлении вложения в любом финансовом учреждении, это ведет к получению процентов — дополнительной прибыли. Этот момент рассматривается в качестве внереализованной прибыли.

По причине того, что прибыль, полученная от депозитного счета, не считается доходом от деятельности предприятия, она подлежит налогообложению. Компании, занимающиеся несколькими видами работ в один и тот же период, обязуются вести отдельный учет обязанностей, имущества и финансовых операций.

Тип деятельности, подлежащей налогообложению по ЕНВД, и тип деятельности, где взимается налог на прибыль, рассматриваются каждый обособленно.

Если организация функционирует на основе УСН или ЕНВД и получает определенный процент от депозитного счета, то эта разновидность прибыли рассматривается как в УСН.

Проводки

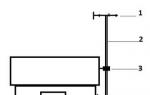

Для отслеживания передвижения финансов, полученных с вклада или, наоборот, поступивших на счет вложения, советуют использовать субсчет 3 счет 55 о депозитных и специальных счетах в банках.

Средства, поступившие на депозит, считаются денежным вложением. Отслеживанию информации по операциям с финансами соответствует счет 58 о финансовых вложениях.

В этой ситуации верным решением станет использование субсчета 5 о банковском вкладе. Особенности использования того или иного счета должно быть указано в документах организации.

Исходя из ранее упомянутых данных, бухгалтерская проводка получится: Дебет 58-5 (55-3) Кредит 51.

Также важно учитывать:

- Перевод денег на счет вкладчика. При оформлении предприятием депозита до востребования этот вклад считается высоко реализуемой финансовой инвестицией. Проценты причисляются к иным доходам и должны быть зафиксированы по дебету счета 76 о расчетах с дебиторами и кредиторами, и кредиту субсчета 1 счета 91 об иных доходах и расходах. Образец: Дебет 76 Кредит 91-1.

- Зачисление процентов. Прибыль от них в предыдущем году в проводке отображается как иной расход и убыток. Фиксируется такая схема: Дебету 91-2 Кредит 76.

- Размер снижения процентов при аннулировании контракта до завершения его действия относится к прочим расходам.

Так бухгалтер может отразить в учете финансы, полученные с вложения.

Как выбрать процент

Если предприятие строит планы по заработку на депозитных счетах, то не нужно рассчитывать на большой размер процентов. Законом установлена определенная граница (ставка рефинансирования). В 2019 году она соответствует 8,25% .

Если прибыль от депозитного счета выше размера вложений на 5 пунктов от процентной ставки, то эта прибыль подлежит налогообложению. Налог взимается в размере 35% , так как прибыль не относится к заработку. Большой процент по вложениям не во всех ситуациях приносит предприятию выгоду.

Рассматривая данные из налогового кодекса, отображающие налогообложение депозитов юридических лиц, можно отметить такие моменты:

- Налоговая ставка на полученные проценты установлена в 35% .

- Налогообложение прибыли напрямую зависит от размера рефинансирования и степени его превышения. Ставка определяется как 8,5% .

- Каждое вложение подразумевает отдельное исчисление взыскиваемого налога. В расчет принимается любая сумма, переводимая на счет предприятия.

Предприятия становятся прибыльными для банковских учреждений вкладчиками. Они имеют стабильный доход и регулярно пополняют счет депозитов. Многие банки предусматривают наиболее привлекательные условия и процентные ставки для постоянных клиентов.

Расчеты

В качестве примера расчетов можно взять такую ситуацию: в 2019 году организация оформляет депозитный счет на один миллион рублей с процентной ставкой 18% на срок 3 месяца .

Ставка по вкладу больше той, что установлена законом. Необходимо проследить особенности взимания налогов. Процентный расчет: 1 000 000 * 18 = 18 000 000; 18 000000 / 100 = 180 000; 180 000 / 366 = 491,8; 491,8 * 90 = 44 262 рубля. Значения 366 и 90 указывают на дни.

Расчет процентной суммы, учитывая рефинансирование: 1 000 000 * 16 = 16 000000; 16 000000 / 100 = 160 000; 160 000 / 366 = 437,1; 437,1 * 90 = 39 344 рубля. Сумма, подлежащая налогообложению – 44 262 – 39 344 = 4918 рублей. С учетом налоговой ставки 35% , размер налога составит 4 918 * 35 / 100 = 1 721 рубль.

При оформлении депозитных вкладов в иностранной валюте важно учитывать, что на протяжении 2019 года с вложения со ставкой, превышающей 9%, взимается налог.

Предприятиям, планирующие получать дополнительную прибыль от вложений и не уплачивать налог, советуют с особой тщательностью отнестись к размеру процентов, которые устанавливают банки.

Для вложений в рублях проценты не должны составлять более 16% , для вкладов в валюте – 9% . В подобных ситуациях не предполагается взимание налогов с прибыли.

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

При размещении депозита на банковском счету, следует понимать, что данная процедура предполагает получение выгоды.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

А значит, нужно будет отчислять государству налоговую составляющую. Какой налог на депозит (вклад) в 2019 году?

Здесь существует несколько нюансов в вычислениях и расчетах. И с ними стоит разобрать заранее, чтобы прибыль по сбережениям была как можно больше.

Главные аспекты

Налогами могут облагаться доходы от депозитов как физических, так и юридических лиц.

Поэтому перед оформлением любого из видов вкладов следует опираться на несколько показателей:

Стоит понимать, что большая часть депозитных предложений на российском рынке в 2019 году не предполагает необходимости платить какие-либо налоги. Хотя самым распространенным здесь будет НДФЛ.

Определения

| Вклад | Это размещенные на депозитном счету денежные средства, которые приносят прибыль вкладчику. Стоит отметить, что депозит — это не только денежное вложение, для него используют акции, ценные бумаги и металлы |

| Вкладчик | Это физическое или юридическое лицо, которое разместило на банковском депозитном счету определенную сумму денег под процентную ставку |

| Налог | Это плата за полученную прибыль. В случае с депозитами, взимается налог с тех процентных выплат, которые были выплачены вкладчику |

| НДФЛ | Это налог на добавленную стоимость для физических лиц. Этот вид налога уплачивают даже индивидуальные предприниматели, поскольку они все равно считаются физлицами |

| Договор вклада | Это документ, который предназначается в качестве правовой бумаги для регулирования всех отношений вкладчика и банковской организации |

| ИП | Это индивидуальный предприниматель, физическое лицо, осуществляющее свою деятельность без оформления документов в качестве юрлица |

| Процентная ставка | Это показатель, в соответствии с которым устанавливается размер получаемой выгоды от сделки для вкладчика |

Каково его значение

Поскольку именно в данных организациях и происходит оформление депозитов юридических и физических лиц.

Если же депозит открыт в , или другой иностранной валюте, то порог по ставке будет равен 9 процентным пунктам.

Если банковская организация предлагает получение вклада в иностранной валюте с процентной ставкой более 9% в год, следует понимать, что неизбежно от суммы выплаты отнимут налоговый сбор.

Если гражданин страны или же иностранный подданный разместил вклад и получил доход, который подлежит обложению налогом, то с него государством будет удержано 35% от суммы процентов по вкладу.

А вот для нерезидентов — иностранных граждан, которые не проживают на территории страны, предусмотрено удержание 30 процентов от дохода по вкладу.

Стоит понимать, что в данном случае списание налога происходит исключительно с процентных выплат по депозиту, а не с самой суммы вклада.

Как осуществляется расчет

Для проведения расчетов по налогу на прибыль следует использовать специальную формулу. В нее включены такие показатели:

Чтобы получить нужный нам — первый показатель, следует сложить ставку рефинансирования с 5% и от этой цифры отнять процентную ставку банка.

В итоге и будет тот процент от суммы, который следует подвергнуть вычету 35 или 30 процентов налога.

Облагается ли ставка для ИП

Индивидуальные предприниматели совершают уплату налога на равне со всеми другими вкладчиками в Российской Федерации.

Индивидуальный предприниматель (ИП) может вести свой бизнес без образования юридического лица. За ведение своей деятельности ИП оплачивает обязательные налоги в соответствующие госструктуры (Налоговую службу, Пенсионный Фонд). Предприниматели являются одной из ячеек малого бизнеса. Их деятельность не привлекает особого внимания, но она вносит вклад в развитие страны в целом. Правительство страны старается поддерживать этот сегмент. Для этого разрабатываются налоговые льготы, что облегчает ведение бизнеса. Сейчас существует несколько систем налогообложения ИП. Одной из самых распространенных является упрощенная система (УСН или «упрощенка»), когда бизнесмен уплачивает 6%-ный налог от своего дохода.

По своей сути, предприниматель является обычным человеком с заботами физического лица, поэтому одной из задач возникает – куда вложить свободные средства для получения дополнительного дохода? В этом случае на помощь приходят банковские организации. Как любой другой человек, предприниматель может открывать в банках депозитные счета и хранить на них свои сбережения. Тогда возникает вопрос, а нужно ли оплачивать налоги с прибыли, полученной от размещения денег на банковских депозитах? Рассмотрим подробнее этот вопрос.

Как ИП может открыть депозит?

Согласно действующему законодательству, индивидуальный предприниматель может открывать вклад с указанием своего бизнес-статуса, так и без него, как физ.лицо.

Если ИП решает открывать вклад, как физическое лицо, то процедура открытия будет стандартной. Ему достаточно подойти в отделение, предъявить свой паспорт и денежные средства. Договор заключается в тот же день с открытием депозитного счета. Вклад будет застрахован до 1,4 млн.руб.

Если бизнесмен открывает депозит, как ИП, то ему нужно будет предъявить, кроме паспорта, документы, подтверждающие государственную регистрацию в качестве ИП и свидетельство о постановке на учет в налоговые органы. В этом случае открывается расчетный счет, который будет действовать, как депозитный. Программы вложения денег у каждого банка свои, однако, здесь существуют некоторые нюансы, например, невозможность досрочного расторжения договора вклада, лимиты на внесение и снятие, суммы оборотов по счету и проч.

Страхование вкладов ИП.

Согласно правилам АСВ, страхованию подлежат средства на депозитных рублевых счетах до 1,4 млн. руб., а также средства, находящиеся на счетах ИП. Валютные счета застрахованы в сумме, эквивалентной 1,4 млн. рублей.

Налогообложение вкладов ИП.

Согласно статье НК России №346, ИП, использующий упрощенную систему исчисления налогов, должен добавлять в свою доходную базу прибыль от предпринимательной деятельности и внереализационную прибыль. К внереализационной прибыли относятся, по ст.250 НК, проценты, полученные, согласно условиям депозитного договора. Таким образом, доход, полученный от вложения свободных финансовых средств во вклад, подлежит обложению налогом по ставке 6%. Однако, здесь момент, который нужно учитывать при включении процентов от депозита базу УСН: в налоговую базу не будет входить та сумма, которая уже облагается налогом на прибыль физлица по ст. 224 НК РФ.

НДФЛ облагаются полученные проценты, в случае, если ставка по рублевому вкладу превышает ставку рефинансирования ЦБ РФ на 5%, и если ставка по валютному вкладу превышает 9%. (с 15.12.2014 г. по 31.12.2015 г. налоговая льгота для рублевых депозитов составляет СР+10%, т.е. если процент по вкладу не превышает 18,25%, то этот доход не подлежит налогообложению). Налоговая ставка на процентный доход составит 35%.

Пример, если вклад открыт под 21% (льгота 18,25%), то налог нужно будет уплачивать с разницы, которая составит 2,75% (до 31.12.2015)

Если срок вклада заканчивается после 31.12.2015 г., то налог нужно будет уплатить с разницы 7,75%, т.к. уже будет действовать льгота 13,25%.

Расчет и уплата НДФЛ происходит в момент выплаты процентного дохода. Самостоятельно рассчитывать и уплачивать НДФЛ вкладчику не нужно – он уже получит свой доход с учетом налогов. Налоговая служба возложила эту функцию расчета и уплаты на банк.

Со всего остального дохода, который не подлежит к обложению НДФЛ, ИП уплачивает стандартный налог 6% при применении УСН, если депозитный счет открыт с указанием бизнес-статуса. Исчисленная сумма депозитного дохода будет входить во внереализационные доходы, которые ИП будет отражать в налоговой декларации.

Если ИП заключил депозитный договор, как физическое лицо, без указания регистрации предпринимателя, то полученный им доход подлежит обложению НДФЛ в части превышения процентной ставки СР+5%. Остальная процентная прибыль уже не будет входить в налоговую базу по УСН.

По договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных договором (п. 1 ст. 834 ГК РФ).

Примечание. Довольно часто для более эффективного использования временно свободных денежных средств хозяйствующие субъекты принимают решение о размещении средств на депозитном счете в банке.

К отношениям банка и вкладчика по счету, на который внесен вклад, применяются правила о договоре (гл. 45 ГК РФ), если иное не предусмотрено правилами гл. 44 "Банковский вклад" ГК РФ или не вытекает из существа договора банковского вклада. Юридические лица при этом не вправе перечислять находящиеся во вкладах (депозитах) денежные средства другим лицам (п. 3 ст. 834 ГК РФ).

Договор банковского вклада должен быть заключен в письменной форме. Письменная форма такого договора считается соблюденной, если внесение вклада удостоверено сберегательной книжкой, сберегательным или депозитным сертификатом либо иным выданным банком вкладчику документом, отвечающим требованиям, предусмотренным для таких документов законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота (п. 1 ст. 836 ГК РФ).

Несоблюдение письменной формы договора банковского вклада влечет его недействительность. Такой договор является ничтожным (п. 2 ст. 836 ГК РФ).

Вклад может быть внесен в банк на имя определенного третьего лица. Договор банковского вклада в пользу не существующего к этому моменту юридического лица ничтожен (п. 1 ст. 842 ГК РФ).

В случае принятия вклада от юридического лица лицом, не имеющим на это права, или с нарушением порядка, установленного законом или принятыми в соответствии с ним банковскими правилами, такой договор является недействительным (п. п. 2 и 3 ст. 835 ГК РФ).

Договор банковского вклада заключается на условиях выдачи вклада по первому требованию (вклад до востребования) либо на условиях возврата вклада по истечении определенного договором срока (срочный вклад). Договором может быть предусмотрено внесение вкладов на иных условиях их возврата, не противоречащих закону (п. 1 ст. 837 ГК РФ).

По договору любого вида банк обязан выдать сумму вклада или ее часть по первому требованию вкладчика, за исключением вкладов, внесенных юридическими лицами на иных условиях возврата, предусмотренных договором (п. 2 ст. 837 ГК РФ).

Банк выплачивает вкладчику проценты на сумму вклада в размере, определяемом договором банковского вклада. По договору, заключенному банком с юридическим лицом, размер процентов на вклад не может быть односторонне изменен, если иное не предусмотрено законом или договором (п. п. 1 и 3 ст. 838 ГК РФ).

Способы обеспечения банком возврата вкладов юридических лиц определяются договором банковского вклада (п. 2 ст. 840 ГК РФ).

Существенным условием, обязательным для договоров данного вида (без них договор будет считаться незаключенным (ст. 432 ГК РФ)), является предмет договора. Если вклад вносится на имя третьего лица, то существенным условием такого договора будет указание наименования юридического лица (ст. 54 ГК РФ), в пользу которого вносится вклад (п. 1 ст. 842 ГК РФ).

Условие о размере выплачиваемых вкладчику процентов не является существенным условием договора. При отсутствии в договоре условия о размере выплачиваемых процентов в силу п. 1 ст. 838 ГК РФ банк обязан выплачивать проценты в размере, определяемом в соответствии с п. 1 ст. 809 ГК РФ, то есть в размере ставки банковского процента (ставки рефинансирования) в месте нахождения юридического лица на день их уплаты.

Договор банковского вклада считается заключенным с момента внесения вкладчиком денежных средств во вклад, а не с момента его подписания сторонами. Это подтверждается судебной практикой (Постановления ФАС Дальневосточного округа от 11.11.2009 N Ф03-5148/2009, ФАС Московского округа от 26.05.2010 N КГ-А40/3422-10).

Бухгалтерский учет

Для учета движения средств, вложенных организацией в банковские и другие вклады, Инструкцией по применению Плана счетов финансово-хозяйственной деятельности организаций (утв. Приказом Минфина России от 31.10.2000 N 94н) предлагается использовать субсчет 3 "Депозитные счета" счета 55 "Специальные счета в банках".

Сумма денежных средств, внесенная на депозитный счет, в то же время признается финансовым вложением (п. 3 Положения по бухгалтерскому учету "Учет финансовых вложений" (ПБУ 19/02), утв. Приказом Минфина России от 10.12.2002 N 126н).

Для учета же финансовых вложений указанная Инструкция предписывает использовать счет 58 "Финансовые вложения". При таком варианте для учета депозитов логично открыть специальный субсчет 5 "Банковский вклад (депозит)".

Применение конкретного счета желательно закрепить в учетной политике организации (п. п. 4, 7 Положения по бухгалтерскому учету "Учетная политика организаций" (ПБУ 1/2008), утв. Приказом Минфина России от 06.10.2008 N 106н).

Финансовые вложения учитываются по первоначальной стоимости (п. п. 8, 9, 21 ПБУ 19/02), которая в данном случае равна сумме денежных средств, внесенной во вклад.

Таким образом, при размещении денежных средств на депозитном счете в банке осуществляется проводка:

Дебет 58-5 (55-3) Кредит 51

Перечислены на депозитный счет.

Вне зависимости от того, на каком счете бухгалтерского учета отражаются депозиты, в бухгалтерском балансе информация о них должна показываться в составе финансовых вложений.

Напомним, что:

- по строке 1170 "Финансовые вложения" бухгалтерского баланса указывается стоимость долгосрочных финансовых вложений, срок обращения (погашения) которых превышает 12 месяцев (п. 19 Положения по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/99), утв. Приказом Минфина России от 06.07.1999 N 43н, п. 41 ПБУ 19/02);

- по строке 1240 "Финансовые вложения (за исключением денежных эквивалентов)" показывается информация о финансовых вложениях организации, срок обращения (погашения) которых не превышает 12 месяцев.

Депозиты до востребования Положением по бухгалтерскому учету "Отчет о движении денежных средств" (ПБУ 23/2011) (утв. Приказом Минфина России от 02.02.2011 N 11н) отнесены к высоколиквидным финансовым вложениям, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (п. 5 ПБУ 23/2011). Такие активы отражаются по строке 1250 "Денежные средства и денежные эквиваленты".

Проценты по депозиту, причитающиеся к получению, являются прочими доходами организации. Они признаются в учете за каждый отчетный период в соответствии с условиями договора банковского вклада в течение срока его действия (п. 34 ПБУ 19/02, п. п. 7, 10.1, 16 Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/99, утв. Приказом Минфина России от 06.05.1999 N 32н).

Указанные доходы отражаются по дебету счета 76 "Расчеты с разными дебиторами и кредиторами" и кредиту субсчета 1 "Прочие доходы" счета 91 "Прочие доходы и расходы" (Инструкция по применению Плана счетов):

Дебет 76 Кредит 91-1

Начислены проценты, причитающиеся к получению.

Пример 1.

По договору банковского вклада организация 1 июня направила на депозит 8 000 000 руб. на год. Возвратить денежные средства банк должен 31 мая 2013 г. По депозиту начисляются простые проценты в размере 7,5% годовых. Проценты на сумму вклада начисляются ежемесячно исходя из фактического количества дней нахождения денежных средств на счете в течение месяца.

30 июня организация в прочие доходы включает начисленные за этот месяц проценты - 49 315,07 руб. (8 000 000 руб. x 7,5% x 30 дн. : 365 дн.):

Дебет 76 Кредит 91-1

За июль сумма процентов по депозиту возрастет до 50 958,90 руб. (8 000 000 руб. x 7,5% x 31 дн. : 365 дн.).

Если по условиям договора банковского вклада проценты начисляются по формуле сложных процентов (проценты начисляются на сумму вклада (депозита) с учетом ранее начисленных процентов (п. 3.9 Положения о порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, утв. Банком России 26.06.1998 N 39-П), то начисленные суммы учитываются на тех же счетах бухгалтерского учета, что и депозитный вклад.

Так, в случае когда для учета депозитного вклада используется, например, счет 58-5, проценты, причитающиеся к получению, также учитываются на этом счете 58-5. Такие проценты признаются в составе финансовых вложений, поскольку они принесут организации экономические выгоды в будущем (п. 2 ПБУ 19/02).

Пример 2.

Несколько изменим условие примера 1: по депозиту начисляются сложные проценты в размере тех же 7,5%. Для учета депозитов учетной политикой организации предусмотрено использование счета 55-3.

Начисление по депозиту процентов за июнь отражается проводкой:

Дебет 76 Кредит 55-3

- 49 315,07 руб. - начислены проценты по депозиту за июнь.

За июль сумма процентов по депозиту составит 51 273,03 руб. (8 049 315,07 руб. x 7,5% x 31 дн. : 365 дн.).

По общему правилу условия возврата банковского вклада (депозита) определяются договором. Стороны могут договориться о возможности досрочного расторжения договора банковского вклада (депозита) по инициативе вкладчика. При этом проценты по вкладу выплачиваются в меньшем размере, который установлен договором для случая досрочного его расторжения (п. 3 ст. 837 ГК РФ).

Снижение процентной ставки при досрочном расторжении договора банковского вклада (депозита) обусловливает уменьшение дохода в виде процентов.

Если сумма излишне признанного дохода в виде процентов относится к текущему отчетному периоду, то в учете производится сторнировочная запись по дебету счета 76 и кредиту счета 91-1 (п. 6.4 ПБУ 9/99, Инструкция по применению Плана счетов).

Пример 3. Дополним условие примера 1: договором предусмотрено право клиента досрочно потребовать вернуть сумму вклада путем направления письменного уведомления не позднее чем за 2 рабочих дня до предполагаемой даты возврата средств, размещенных во вкладе (депозите). При этом предусмотрено снижение процентов по депозиту до 7% годовых.

11 декабря организация обратилась в банк с уведомлением о возврате вклада 14 декабря.

В период с июня по ноябрь в последний день календарного месяца организацией начислялись проценты по депозиту исходя из 7,5% годовых: 49 315,07 руб. - за июнь, сентябрь и ноябрь; 50 958,90 руб. - за июль, август и октябрь. Итого было начислено 300 821,91 руб. (49 315,07 руб. x 3 + 50 958,90 руб. x 3).

В связи с досрочным требованием по возврату вклада сумма начисленных процентов за июнь - ноябрь снижается до 280 767,12 руб. (8 000 000 руб. x 7% (30 дн. + 31 дн. + 31 дн. + 30 дн. + 31 дн. + 30 дн.) : 365 дн.). Уменьшение процентов за указанный период составит 20 054,79 руб. (300 821,91 - 280 767,12).

В бухгалтерском учете такое уменьшение отражается в декабре сторнировочной записью:

Дебет 76 Кредит 91-1

- 20 054,79 руб.

- сторнирована сумма начисленных процентов за июнь - ноябрь.

В момент возврата денежных средств по депозиту за декабрь будет начислено в виде процентов 21 479,45 руб. (8 000 000 руб. x 7% x 14 дн. : 365 дн.). При этом осуществляются следующие записи:

Дебет 51 Кредит 58-5 (55-3)

- 8 000 000 руб. - возвращены денежные средства по депозиту;

Дебет 76 Кредит 91-1

- 21 479,45 руб. - начислены проценты по депозиту за декабрь.

В случае если излишне признанный доход в виде процентов относится к прошлому календарному году, то в бухгалтерском учете он учитывается в составе прочих расходов в качестве убытка прошлых лет, который выявлен в отчетном году (п. 11 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утв. Приказом Минфина России от 06.05.1999 N 33н). При этом производится запись:

Дебету 91-2 Кредит 76

Сумма уменьшения процентов по депозиту в связи с досрочным расторжением включена в прочие расходы.

Организация может направить денежные средства и на депозитный счет, открытый в иностранной валюте. Операции по депозиту в таком случае отражаются аналогично вышеприведенным, с некоторой особенностью.

При размещении денежных средств на депозитном счете и их возврате используется счет 52 "Валютные счета".

Стоимость активов и обязательств:

- денежных знаков в кассе организации, средств на банковских счетах (банковских вкладах), денежных и платежных документов;

- финансовых вложений;

- средств в расчетах, в том числе по заемным обязательствам, с юридическими и физическими лицами;

- вложений во внеоборотные активы (основные средства, нематериальные активы и др.);

- материально-производственных запасов, -

а также других активов и обязательств организации, выраженная в иностранной валюте, для отражения в бухгалтерском учете и бухгалтерской отчетности подлежит пересчету в рубли.

Пересчет стоимости денежных знаков на банковском вкладе, выраженном в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату. Такой пересчет может производиться, кроме того, по мере изменения курса (п. п. 4, 7 Положения по бухгалтерскому учету "Учет активов и обязательств, стоимость которых выражена в иностранной валюте" (ПБУ 3/2006), утв. Приказом Минфина России от 27.11.2006 N 154н).

Налоговые обязательства

- сообщение об открытии счета

Налогоплательщики - организации и индивидуальные предприниматели обязаны сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя, в частности, об открытии или о закрытии счетов (лицевых счетов). Индивидуальные предприниматели сообщают в налоговый орган о счетах, используемых ими в предпринимательской деятельности. Причем такое сообщение они должны осуществить в течение семи рабочих дней со дня открытия (закрытия) таких счетов (пп. 1 п. 2 ст. 23 НК РФ).

Аналогичная обязанность по сообщению об открытии или о закрытии счетов в тот же срок возложена и на плательщиков страховых взносов в ПФР, ФСС РФ и ФФОМС (пп. 1 п. 3 ст. 28 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования").

За нарушения срока представления информации об открытии или закрытии счета в каком-либо банке в налоговый орган и в территориальные отделения ПФР и ФСС РФ как фискалы, так и налоговые органы на организации и индивидуальных предпринимателей могут наложить штрафные санкции в размере 5000 руб. (п. 1 ст. 118 НК РФ, ст. 46.1 Закона N 212-ФЗ).

Для целей НК РФ счетами признаются расчетные (текущие) и иные счета в банках, открытые на основании договора банковского счета, на которые зачисляются и с которых могут расходоваться денежные средства организаций и индивидуальных предпринимателей (п. 2 ст. 11 НК РФ). Депозитные счета, по мнению минфиновцев, не обладают признаками счетов, предусмотренных упомянутым п. 2 ст. 11 НК РФ. Данные счета не открываются на основании договора банковского счета и имеют специальное целевое использование.

Исходя из этого требование о сообщении налогоплательщиками налоговым органам об открытии (закрытии) счетов, на их взгляд, не распространяется на депозитные счета (Письмо Минфина России от 09.06.2009 N 03-02-07/1-304).

Соглашаются с такой позицией и арбитражные суды. Так, судьи ФАС Московского округа пришли к выводу, что в действиях налогоплательщика, не сообщившего о закрытии рублевого депозитного счета, отсутствует состав налогового правонарушения, предусмотренный ст. 118 НК РФ, поскольку с депозитного счета, закрытого обществом, не могут расходоваться денежные средства ответчика. Ведь юридические лица в силу п. 3 ст. 834 ГК РФ не вправе перечислять находящиеся во вкладах (депозитах) денежные средства другим лицам.

Указанные выше аргументы в части депозитных счетов и вывод о том, что:

- такой счет не подпадает под понятие счета, используемого для целей Закона N 212-ФЗ, и

- о ненадобности письменного сообщения в территориальные отделения ПФР и ФСС РФ о его открытии (закрытии), -

приведены в Письме Минздравсоцразвития России от 21.05.2010 N 1274-19.

Отметим, что и у банков отсутствует обязанность по сообщению в налоговую инспекцию об открываемых ими депозитных счетах (Письмо Минфина России от 08.06.2009 N 03-02-07/1-300).

Судьи же ФАС Восточно-Сибирского округа посчитали неправомерными действия налоговиков, которые наложили штрафные санкции на основании ст. 132 НК РФ на банк за несообщение о закрытии депозитного счета (Постановление от 27.02.2003 N А19-2553/02-21-26-Ф02-348/03-С1).

Взыскание налога с депозитного счета налогоплательщика (налогового агента) не производится, если не истек срок действия депозитного договора (п. 5 ст. 46 НК РФ). Однако при наличии указанного договора налоговый орган вправе дать банку поручение на перечисление по истечении срока действия депозитного договора денежных средств с депозитного счета на расчетный (текущий) счет налогоплательщика (налогового агента), если к этому времени не будет исполнено направленное в этот банк поручение налогового органа на перечисление налога.

Аналогичная норма приведена и в п. 11 ст. 19 Закона N 212-ФЗ.

Таким образом, органами контроля за уплатой налогов и страховых взносов в рамках исполнения полномочий по контролю за их уплатой не производится взыскание денежных средств с депозитного счета, если срок действия договора не истек.

- при общей системе налогообложения

Осуществление банками банковских операций на территории РФ (за исключением инкассации), в том числе по привлечению денежных средств организаций и физических лиц во вклады, отнесено к операциям, не подлежащим налогообложению (освобожденным от налогообложения) НДС (пп. 3 п. 3 ст. 149 НК РФ).

На то, что банковские операции по привлечению денежных средств организаций во вклады не подлежат обложению НДС, указано и в Письмах Минфина России от 28.12.2011 N 03-07-05/43, от 09.08.2011 N 03-07-05/20. Таким образом:

- внесение денежных средств во вклад;

- возврат банком денежных средств по банковскому вкладу (депозиту);

- получение процентов по договору банковского вклада (депозита) -

не влекут для вкладчика каких-либо последствий по НДС.

При исчислении налога на прибыль денежные средства, внесенные на депозитный счет и возвращенные банком, к расходам и доходам налогоплательщика не относятся (п. 12 ст. 270, пп. 10 п. 1 ст. 251 НК РФ).

Проценты же по договору банковского вклада (депозита) учитываются у вкладчика во внереализационных доходах (п. 6 ст. 250 НК РФ).

При методе начисления по договорам, срок действия которых приходится более чем на один отчетный период, такой доход признается полученным и включается в состав соответствующих доходов на конец месяца соответствующего отчетного периода (п. 6 ст. 271 НК РФ), а также на дату прекращения договора или на дату досрочного расторжения договора.

Проценты, уплачиваемые банком по договору банковского счета, включаются налогоплательщиком в налоговую базу на основании выписки о движении денежных средств по банковскому счету налогоплательщика, если иное не предусмотрено гл. 25 НК РФ. Если договором обслуживания банковского счета не предусмотрено осуществления расчетов по оплате услуг банка при проведении каждой расчетно-кассовой операции, то датой получения дохода признается последнее число отчетного месяца (п. 2 ст. 328 НК РФ).

При применении в налоговом учете кассового метода проценты включаются в доходы на дату их поступления на расчетный счет (п. 2 ст. 273 НК РФ, Письмо Минфина России от 15.11.2010 N 03-03-06/4/112).

Если организация применяет в налоговом учете кассовый метод, то в случае, когда проценты, причитающиеся к получению по договору банковского вклада, учитываются при формировании бухгалтерской прибыли (убытка) в одном отчетном периоде, а при определении налоговой базы по налогу на прибыль - в другом отчетном периоде, в месяце признания в бухгалтерском учете дохода в виде процентов ей следует отразить возникновение налогооблагаемой временной разницы и соответствующего ей отложенного налогового обязательства (п. п. 12, 15 Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" (ПБУ 18/02), утв. Приказом Минфина России от 19.11.2002 N 114н):

Дебет 68, субсчет "Расчеты по налогу на прибыль", Кредит 77

Начислено отложенное налоговое обязательство.

Указанные разницы и ОНО погашаются на дату получения процентов по договору банковского вклада (п. 18 ПБУ 18/02):

Дебет 51 Кредит 76

Поступила сумма процентов по депозиту;

Дебет 77 Кредит 68, субсчет "Расчеты по налогу на прибыль",

Погашено отложенное налоговое обязательство.

При досрочном расторжении договора банковского вклада (депозита) по инициативе вкладчика проценты по вкладу, как было сказано выше, выплачиваются в размере, установленном договором в случае досрочного его расторжения.

При применении в налоговом учете метода начисления необходимо определить разницу между суммой начисленных и учтенных в составе внереализационных доходов на последнее число каждого месяца срока действия договора банковского вклада процентов и суммой процентов, начисленных по ставке, установленной в договоре в случае досрочного его расторжения. На совокупность данных разниц будет увеличен размер облагаемой базы по налогу на прибыль.

Минфин России в Письме от 23.06.2010 N 03-03-06/1/426 подтвердил, что проценты по всем видам заимствования признаются в составе внереализационных доходов равномерно в течение всего срока действия договора вне зависимости от наступления срока фактической их уплаты на конец каждого месяца пользования предоставленными денежными средствами исходя из действующего размера процентной ставки.

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, он вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном ст. 81 НК РФ (п. 1 ст. 81 НК РФ). И, казалось бы, вкладчик может подать уточненные декларации за отчетные периоды отражения таких доходов.

Но на самом деле в ранее поданных организацией налоговых декларациях по налогу на прибыль недостоверных сведений, не приводящих к занижению суммы налога, не было. Ведь на тот момент нельзя было предугадать, что впоследствии произойдет досрочное расторжение договора банковского вклада и изменится в меньшую сторону процент по депозиту.

Поэтому корректировку налоговой базы по налогу на прибыль логично осуществить в периоде досрочного расторжения договора.

Окончание примера 3.

Получив в декабре уведомление о досрочном возврате вклада, банк осуществит пересчет начисленных сумм процентов в связи с уменьшением процента доходности по депозиту до 7.

За июнь вкладчику полагается 46 027,40 руб. (8 000 000 руб. x 7% x 30 дн. : 365 дн.), выплачено же ему было 49 315,07 руб. Следовательно, на разницу между этими суммами, 3287,67 руб. (49 315,07 - 46 027,40), у налогоплательщика была завышена облагаемая база по налогу на прибыль за первое полугодие.

За июль, август и сентябрь сумма выплаченных процентов по депозиту - 151 232,87 руб. (50 958,90 + 50 958,90 + 49 315,07), полагается же организации 141 150,69 руб. (47 561,64 + 47 561,64 + 46 027,40) (где 47 561,64 (8 000 000 руб. x 7% x 31 дн. : 365 дн.) - проценты за июль и август), разница - 10 082,18 руб. (151 232,87 - 141 150,69).

Таким образом, на конец сентября организации было излишне выплачено процентов 13 369,85 руб. (3287,67 + 10 082,18). И эта сумма была учтена при исчислении налога на прибыль за девять месяцев, то есть произошло завышение облагаемой базы за этот отчетный период.

Несмотря на это, уточненные налоговые декларации за I полугодие 2012 г. и 9 месяцев 2012 г. организация не подает.

При исчислении налога на прибыль за год налогоплательщик включает во внереализационные доходы начисленные проценты по депозиту за октябрь 47 561,64 руб., ноябрь - 46 017,40 руб. и декабрь - 21 479,45 руб. (8 000 000 руб. x 7% x 14 дн. : 365 дн.) и уменьшает их на излишне выплаченные проценты в июне, июле, августе и сентябре - 13 369,85 руб.

В случае когда излишне признанный доход в виде процентов приходится на прошлые налоговые периоды, он включается во внереализационные расходы как убыток прошлых налоговых периодов, выявленный в текущем отчетном (налоговом) периоде (пп. 1 п. 2 ст. 265 НК РФ).

При применении в налоговом учете кассового метода проценты включаются в доходы в фактически полученных суммах. Следовательно, необходимость в какой-либо корректировке данных налогового учета у организации отсутствует.

- "упрощенка"

При УСН денежные средства:

- внесенные на депозитный счет - не относятся к расходам вкладчика (п. 1 ст. 346.16 НК РФ);

- возвращенные банком - не включаются им в доходы (пп. 1 п. 1.1 ст. 346.15, пп. 10 п. 1 ст. 251 НК РФ).

Подтверждают это и чиновники. Поскольку суммы, перечисленные с депозитного счета на расчетный счет организации, не являются доходом от реализации в рамках ст. 249 НК РФ, то такие суммы не учитываются при определении налоговой базы организацией, применяющей упрощенную систему налогообложения (Письма Минфина России от 25.11.2008 N 03-11-04/2/177, от 25.04.2007 N 03-11-04/2/107).

Процентный доход по вкладу в банке является внереализационным доходом для "упрощенца" (абз. 3 п. 1 ст. 346.15, п. 6 ст. 250 НК РФ). Сумма процентов указывается в графе 4 Книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (утв. Приказом Минфина России от 31.12.2008 N 154н).

Датой получения доходов при УСН признается день поступления денежных средств на счета в банках и (или) в кассу (п. 1 ст. 346.17 НК РФ). Проценты по вкладу увеличивают облагаемые налогом доходы в день зачисления денежных средств на расчетный счет организации.

При начислении по вкладу сложных процентов (которые зачисляются на депозитный счет и которыми организация не может распоряжаться) налогооблагаемого дохода у "упрощенца" не возникает до момента перечисления денежных средств (с начисленными процентами) с депозитного счета на расчетный.

Снижение ставки процентов при досрочном расторжении договора банковского вклада не влечет для "упрощенца" никаких последствий, поскольку в целях налогообложения указанные доходы признаются на дату фактического поступления денежных средств в уплату процентов.

На депозитный счет "упрощенца" могут поступить денежные средства от контрагента за выполненные работы (оказанные услуги). В этом случае чиновники признают поступившую сумму его доходом и настойчиво рекомендуют учесть ее при определении налоговой базы по налогу, уплачиваемому в связи с применением данной системы налогообложения (Письмо Минфина России от 12.03.2009 N 03-11-09/99).

Хотя приведенное выше разъяснение касается "упрощенцев", оно будет полезно и налогоплательщикам, использующим общую систему налогообложения, ведь позиция контролирующих органов не поменяется.

- ЕНВД

Уплата организациями единого налога на вмененный доход, как известно, предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом) (п. 4 ст. 346.26 НК РФ).

Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемого как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности (п. 2 ст. 346.29 НК РФ).

Организация, осуществляющая деятельность, переведенную на уплату ЕНВД, передает в пользование банку по договору депозита свободные денежные средства, находящиеся на текущем расчетном счете в банке, с целью получения доходов в виде процентов.

Исходя из этого фискалами сделан вывод, что организация помимо предпринимательской деятельности, подпадающей под обложение ЕНВД, осуществляет отдельный вид деятельности, направленный на получение внереализационного дохода в виде процентов банка, начисляемых по договору банковского вклада.

Поскольку доход в виде процентов, полученный за предоставление в пользование банку денежных средств данной организации, нельзя рассматривать как доход от осуществления деятельности, переведенной на уплату ЕНВД, он подлежит обложению налогом на прибыль на основе данных раздельного учета доходов и расходов (Письмо ФНС России от 24.03.2011 N КЕ-4-3/4649@).

Напомним, что налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, облагаемой единым налогом, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, переведенной на уплату ЕНВД, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения. При этом учет имущества, обязательств и хозяйственных операций в отношении видов предпринимательской деятельности, подлежащих обложению единым налогом, осуществляется налогоплательщиками в общеустановленном порядке (п. 7 ст. 346.26 НК РФ).

Несколько ранее к такой позиции пришли и финансисты. Доходы, полученные организацией от размещения денежных средств на депозитном счете в банке по договору банковского вклада, на их взгляд, подлежат обложению налогом на прибыль организаций в соответствии с гл. 25 НК РФ (Письма Минфина России от 19.02.2009 N 03-11-06/3/36, от 18.12.2008 N 03-11-05/306).

Как видим, контролирующие органы настойчиво рекомендуют "вмененщикам", которые помимо деятельности, переведенной на уплату ЕНВД, получают процентный доход от размещения временно свободных средств на депозите, вести раздельный учет и уплачивать с такого дохода налог на прибыль.

Если же организация совмещает ЕНВД и УСН и при этом размещает свободные денежные средства по договору банковского вклада, получая процентный доход по депозиту, то его надлежит учитывать в составе доходов, облагаемых в рамках упрощенной системы налогообложения (Письмо Минфина России от 06.07.2005 N 03-11-04/3/7).

Октябрь 2012 г.